O que é Score de Crédito?

O score de crédito é um número que representa a capacidade de um indivíduo de cumprir suas obrigações financeiras. Em Portugal, esse score é analisado por instituições financeiras antes da concessão de crédito, ajudando-as a avaliar o risco de um empréstimo. O score varia geralmente entre 0 e 1000, sendo que um score mais elevado indica uma maior probabilidade de pagamento por parte do devedor.

Importância do Score de Crédito

O score é crucial em diversas situações financeiras, como ao solicitar um empréstimo ou um cartão de crédito. Um score elevado pode resultar em melhores condições de crédito, como juros mais baixos e limites mais altos. Em contrapartida, um score baixo pode levar a negativas de crédito ou a condições desfavoráveis.

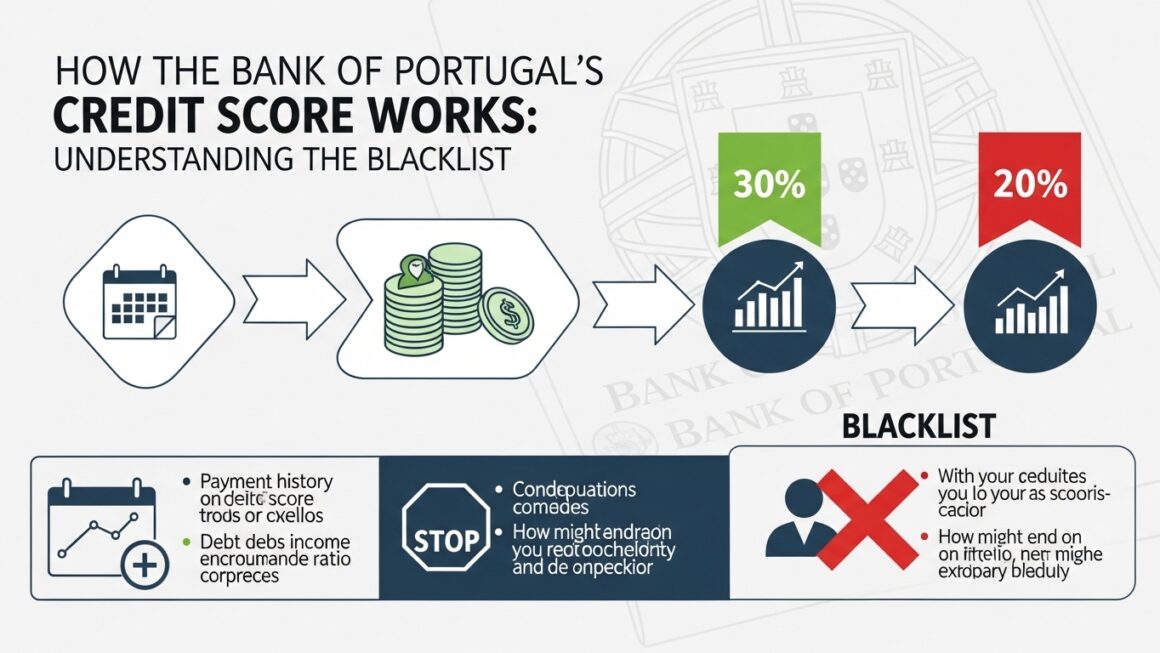

Como é Calculado o Score de Crédito?

O score de crédito é calculado com base em vários fatores, entre os quais se destacam:

-

Histórico de Pagamentos: Valorização do cumprimento de prazos e compromissos de pagamentos anteriores.

-

Montante da Dívida: Avaliação das dívidas em relação ao limite total de crédito disponível para o indivíduo.

-

Duração do Histórico de Crédito: Indivíduos com um histórico mais longo e positivo tendem a ter scores mais elevados.

-

Tipo de Crédito Utilizado: Diversificação de tipos de crédito, como empréstimos pessoais, cartões de crédito e financiamentos.

- Solicitações de Crédito Recentes: Muitas solicitações em um curto período podem ser vistas negativamente pelos credores.

Como Consultar o Meu Score de Crédito em Portugal?

Em Portugal, existem algumas formas de consultar o seu score de crédito:

1. Bancos e Instituições Financeiras

A maioria dos bancos e instituições de crédito oferece a possibilidade de consultar o score de crédito. Ao abrir uma conta ou ao solicitar um produto financeiro, é comum que eles apresentem uma avaliação do seu score.

2. Relatórios de Informação de Crédito

As entidades como o Banco de Portugal, através do seu sistema de informação de crédito, permitem ao consumidor obter um relatório completo do seu histórico de crédito. Esse relatório inclui o seu score de crédito e outras informações úteis.

3. Agências de Informação de Crédito

Agências como a Científica de Crédito e a CIC, oferecem serviços de consulta ao score. Estas plataformas podem exigir um registo e o pagamento de uma taxa, no entanto, fornecem informações detalhadas sobre a situação de crédito do utilizador.

Passos para Consultar o Seu Score de Crédito

-

Escolher a Plataforma de Consultas: Opte entre bancos, agências de crédito ou o Banco de Portugal.

-

Realizar o Registo: Em caso de escolha de uma agência online, é necessário criar uma conta, proporcionando dados pessoais como nome, morada e número de identificação.

-

Autenticar a Identidade: Este passo pode incluir a confirmação por email ou SMS para garantir a segurança.

-

Consultar o Relatório: Depois do registo e da autenticação, aceda à seção onde se pode visualizar o score de crédito.

- Análise dos Dados: Verifique não apenas o score, mas também os detalhes das dívidas e pagamentos em atraso.

Como Melhorar o Meu Score de Crédito?

Melhorar o score de crédito é um processo contínuo e pode ser feito adotando algumas práticas:

1. Pagar Contas em Dia

Garanta que todas as faturas, empréstimos e cartões de crédito sejam pagos pontualmente. O histórico de pagamentos representa uma parte significativa do score.

2. Reduzir o Montante da Dívida

Trabalhe para reduzir esta porcentagem do seu limite total de crédito. Tente manter as dívidas abaixo de 30% do total disponível.

3. Evitar Solicitações Frequentes de Crédito

Múltiplas solicitações em pouco tempo podem prejudicar o seu score. Planeje e faça solicitações apenas quando necessário.

4. Manter Contas Abertas

Não feche contas antigas, pois ter um histórico longo e positivo de crédito pode beneficiar o seu score.

5. Consultar Periodicamente o Score

Mantenha-se informado sobre o seu score e compreenda as mudanças. Se houver informações incorretas, entre em contato com a instituição responsável.

O Que Fazer se o Meu Score de Crédito for Baixo?

Se você descobrir que possui um score de crédito baixo, é importante agir rapidamente. Aqui estão algumas etapas que pode seguir:

1. Obter o Relatório

Primeiro, peça um relatório detalhado para entender as razões do baixo score.

2. Identificar Erros

Verifique o relatório em busca de erros ou informações desatualizadas que possam estar a afetar o score.

3. Contactar Credores

Se existirem dívidas em atraso, entre em contato com os credores e negocie uma forma de pagamento.

4. Considerar a Aconselhamento de Crédito

Se a situação for muito complicada, considere recorrer a serviços de aconselhamento de crédito, que poderão guiá-lo na gestão da dívida.

5. Implementar um Plano de Ação

Crie um plano para melhorar seu status financeiro e, a médio e longo prazo, o seu score de crédito.

Conclusão

Manter um bom score de crédito é essencial para a saúde financeira a longo prazo. O acesso a melhores condições financeiras e a possibilidade de realizar investimentos dependem diretamente do seu histórico de crédito.