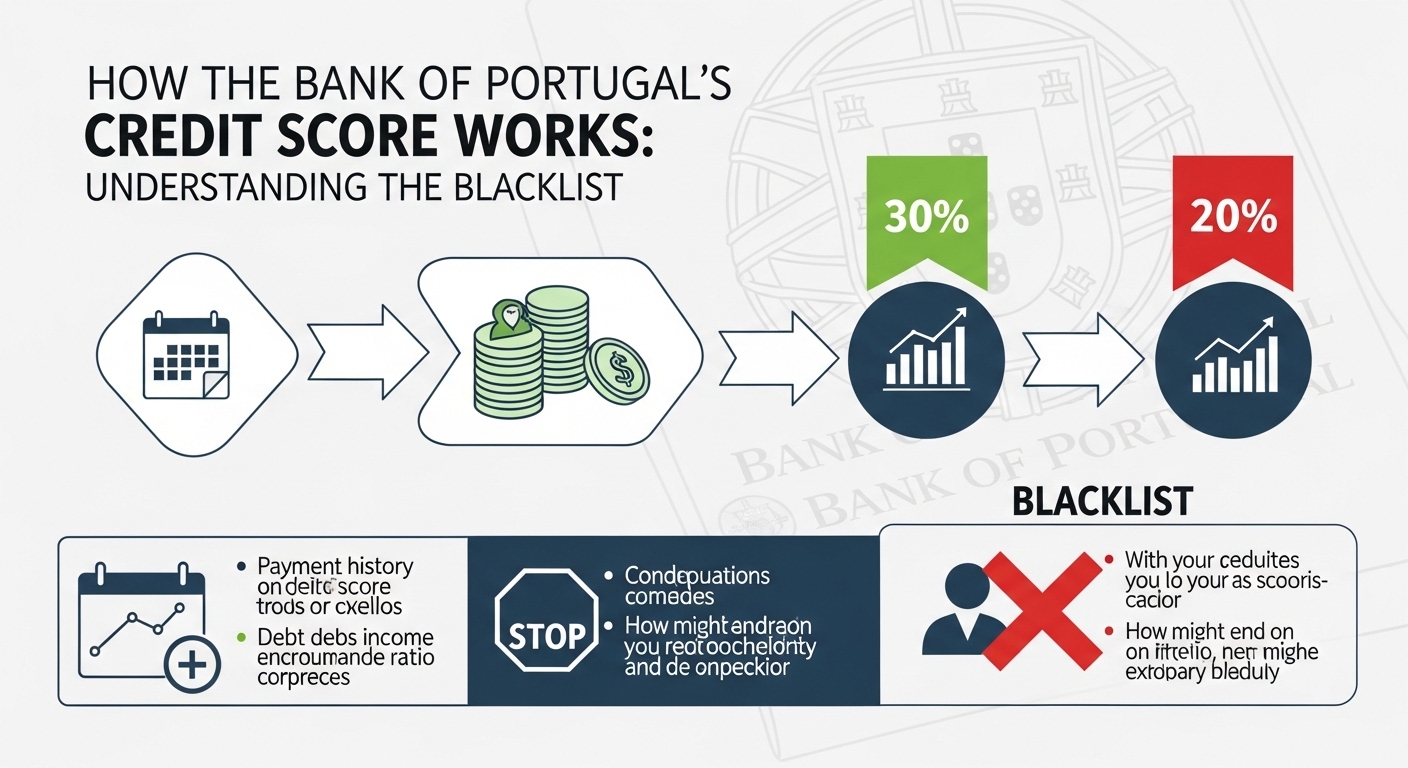

Como Funciona o Score de Crédito do Banco de Portugal: Entenda a Lista Negra

O score de crédito é uma ferramenta essencial que influencia o acesso ao crédito em Portugal. O Banco de Portugal, através do seu sistema de informação de créditos, estabelece mecanismos para avaliar a solvência dos cidadãos e das empresas. A essência desse sistema é o “score” que reflete o risco de crédito de um individuo ou entidade, determinando a facilidade ou dificuldade em obter empréstimos, financiamentos e cartões de crédito.

O que é o Score de Crédito?

O score de crédito é uma pontuação que quantifica a capacidade de um consumidor ou empresa de honrar compromissos financeiros. A pontuação varia geralmente entre 0 e 1000, sendo que uma pontuação mais alta indica um menor risco de inadimplência. A principal função do score é servir como um reflexo da saúde financeira do solicitante.

Como é Calculado o Score?

O cálculo do score de crédito no Banco de Portugal é fundamentado em diversos fatores, incluindo:

-

Histórico de Pagamentos: Este é um dos aspectos mais cruciais; inclui o pagamento pontual de dívidas, a regularidade e a quantidade de pagamentos em atraso.

-

Quantia de Crédito Utilizado: O total de crédito que um individuo ou empresa utiliza em relação ao crédito disponível. O uso excessivo de crédito pode ser um sinal de dificuldades financeiras.

-

Duração do Histórico de Crédito: A quantidade de tempo que um utilizador tem um histórico de crédito. Um histórico mais extenso geralmente resulta em um score mais elevado.

-

Tipos de Crédito: A diversidade de tipos de crédito utilizados pode influenciar positivamente o score. Ter um mix equilibrado de crédito, como cartões, empréstimos pessoais e hipotecas, pode ser benéfico.

- Novas Solicitações de Crédito: Muitas solicitações de crédito em um curto espaço de tempo podem ser vistas como um sinal de instabilidade financeira, contribuindo negativamente para o score.

A Lista Negra do Banco de Portugal

A lista negra é um termo coloquial que se refere à base de dados do Banco de Portugal que contém informações sobre indivíduos e empresas com histórico de incumprimento. Esta lista é formalmente designada como Central de Responsabilidades de Crédito (CRC).

O que Inclui a Lista Negra?

A lista negra abrange:

- Inadimplências: Registos de dívidas não pagas.

- Dívidas em Moratória: Situações em que o devedor não está cumprindo prazos acordados.

- Processos Judiciais: Casos em que a dívida é objeto de litígios ou ações judiciais.

Estar na lista negra afeta severamente a capacidade de obter crédito, uma vez que os bancos e instituições financeiras consultam estas informações antes de aprovar qualquer solicitação.

Como Sair da Lista Negra?

A saída da lista negra pode ser um processo demorado, mas não é impossível. Seguem-se algumas etapas que podem ajudar:

-

Regularização de Dívidas: O primeiro passo é saldar todas as obrigações em atraso. Após a regularização, o banco ou entidade credora deve comunicar ao Banco de Portugal para que a situação seja atualizada.

-

Acompanhamento das Informações: Verifique regularmente o seu score de crédito e procure por erros ou inconsistências nas informações disponíveis. Caso detecte erros, pode solicitar a correção junto ao Banco de Portugal.

- Educação Financeira: Aprender sobre gestão financeira ajuda a prevenir problemas futuros. Uma boa compreensão de como funciona o crédito e o que pode impactar seu score é essencial.

Importância do Score para Credores

Os credores utilizam o score de crédito como uma ferramenta para minimizar o risco. Um score mais alto oferece uma maior probabilidade de aceitação, enquanto um score baixo pode levar a taxas de juros mais elevadas ou à recusa total de crédito. Todas as instituições financeiras têm políticas de crédito que utilizam como base esse score, ajustando suas ofertas de acordo com o risco associado ao cliente.

Conclusão da Importância do Score de Crédito

Entender como funciona o score de crédito e a lista negra do Banco de Portugal permite aos consumidores e empresários uma melhor gestão da sua saúde financeira. O score é mais do que uma pontuação; é um reflexo das suas práticas financeiras e oportunidades futuras de crédito. Tomar medidas para manter um score elevado é crucial na sociedade moderna, onde o crédito é frequentemente um determinante para diversas aquisições e investimentos.

Melhores Práticas para Manter um Score Saudável

Para melhorar e manter um score de crédito saudável, considere:

-

Pagamentos em Dia: Estabeleça lembretes ou utilize o pagamento automático para garantir que todas as suas contas estão pagas a tempo.

-

Planejamento Financeiro: Crie um orçamento mensal que permita gerenciar suas finanças e evitar o uso excessivo de crédito.

-

Limitar Consultas de Crédito: Realize consultas de crédito de forma prudente, evitando múltiplas solicitações em um curto período.

- Monitorização Contínua: Utilize ferramentas de monitorização de crédito que alertam sobre mudanças no seu score.

Ferramentas e Recursos Disponíveis

Existem várias ferramentas e recursos disponíveis para ajudar na gestão do crédito e monitorização do score. Aplicações financeiras, serviços de consultoria e plataformas online oferecem informações valiosas e orientações sobre como melhorar a gestão do crédito.

Conclusão dos Benefícios do Score de Crédito

Num mundo onde a saúde financeira é cada vez mais importante, compreender a relevância do score de crédito e da lista negra é fundamental. Com conhecimento e ações adequadas, é possível não apenas evitar dificuldades financeiras, mas também abrir portas para novas oportunidades. Uma gestão consciente e informada pode resultar em um ciclo positivo na vida financeira dos cidadãos e empreendedores portugueses.